今回は、日々の税務業務や勉強の中で痛感している「介護保険料」にまつわる税務上の重要ポイントと、実務現場で起きがちな取り扱いのズレ、そしてこの制度が抱える構造的な問題について整理しておこうと思います。

特に65歳以上(第1号被保険者)の方や、そのご家族にとっては、知らないと損をする可能性が高い内容ですので、ぜひ最後までお付き合いください。

株式譲渡損失の繰越が招く「介護保険料」の落とし穴

株式投資を行っている方にはお馴染みの「譲渡損失の繰越控除」。

過去3年間の損失を繰り越し、翌年以降の利益と相殺して税金を取り戻せる便利な制度ですが、ここには介護保険料が跳ね上がるという意外な落とし穴が潜んでいます。

最大の要因は、近年の税制改正により「所得税と住民税で課税方式を分けることができなくなった」ことです。

税制改正による影響:逃げ道がなくなった

令和4年度の税制改正の改正は、資産運用をしている高齢者にとって非常に大きなインパクトを与えています。

- 以前(改正前):所得税は確定申告をして損失繰越の恩恵(節税)を受けつつ、住民税については「申告不要制度」を選択することが可能でした。これにより、住民税の算定基礎となる所得を低く抑え、介護保険料への影響を回避できていました。

- 現在(改正後):損失を繰り越すために所得税の確定申告を行うと、自動的に住民税上の「合計所得金額」も確定申告した内容に基づいて計算されることになります。

介護保険料への波及:節税額以上に保険料が増える?

第1号被保険者(65歳以上)の保険料は、自治体ごとの「基準額」をもとに、本人の所得段階(合計所得金額など)に応じて決まります。

【ここが最大の盲点】

「株の損失を取り戻して数万円の税金を還付してもらおう」と繰越申告をした結果、税務上は「申告した配当所得や譲渡所得」が合計所得金額に含まれてしまいます。

その結果、介護保険料の算定区分(所得段階)が上がり、還付された税金以上に、年間の介護保険料が跳ね上がってしまうという事態が発生し得るのです。

特に、第9期(2024~2026年度)の介護保険料は、全国平均で月額6,225円と過去最高を更新しており、所得が高い層への負担増(多段階化)が進んでいます。

まさに「角を矯めて牛を殺す(小さな利益を求めて、根本を損なう)」ような、制度の隙間に落ちるリスクと言えるでしょう。

年末調整における社会保険料控除の

もう一つ、実務の現場で毎年のように混乱を招くのが、年末調整における介護保険料の扱いです。

具体的には、「公的年金から特別徴収(天引き)されている介護保険料」は、その本人が給与所得を得ている場合、年末調整で社会保険料控除の対象になるのか?という論点です。

結論:控除の対象になります

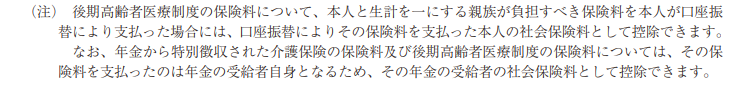

私自身の見解、および国税庁の「年末調整のしかた」等のリソースを確認する限り、「本人」が支払った(天引きされた)保険料は、本人の給与計算上の控除対象です。後期高齢者医療保険料についても同様です。

年金から特別徴収(天引き)されている介護保険料および後期高齢者医療保険料が年末調整の対象(社会保険料控除)となる根拠は、国税庁の『令和7年分 年末調整のしかた』の 27ページ に記載されています。

しかし、ここで注意が必要なのは、「誰が控除を受けられるか」という点です。

| 申告する人 | 控除の可否 | 理由・備考 |

| 本人の申告 | ○ OK | 年金から天引きされている本人が、自身の給与の年末調整(または確定申告)で控除するのは問題ありません。 |

| 家族の申告 | × NG | 親の年金から天引きされている介護保険料を、子が自分の税金から控除するのはNGです(支払ったのはあくまで親であるため)。 |

| 口座振替の場合 | ○ OK | 親の保険料を「子の口座振替」で支払っている場合などは、子が控除対象にできます。 |

現場で起きている「ズレ」とモヤモヤ

制度上は上記のように整理されていますが、実務の現場では対応が分かれているのが現状です。

- 職場の判断:「年金天引き分は証明書がないから入れられない」「会社で天引きしている社会保険料以外は受け付けない」と誤った判断をされるケース。

- 自治体の案内:一部の自治体窓口で「(確定申告等での)二重控除を防ぐため、年末調整には含めないで」といった独自の、あるいは説明不足な案内がなされるケース。

もちろん二重控除は論外ですが、制度上認められている「控除を受ける権利」が、現場の運用ルールや周知不足によって曖昧にされ、納税者が損をしているケースがある点には、非常にモヤモヤを感じざるを得ません。

無論、年末調整で入れられなかった保険料は確定申告において控除に算入することができます。

「痛税感」を麻痺させる仕組みと今後のリスク

介護保険料は決して安くありません。

制度が始まった2000年度(第1期)の全国平均は月額2,911円でしたが、2024年度からの第9期では6,225円と、2倍以上に膨れ上がっています。自治体によっては基準額だけで9,000円を超える地域もあり、地域格差は約2.7倍にも広がっています。

しかし、多くの人がその重さに気づきにくい構造になっています。

その理由は、年金からの天引き(特別徴収)が原則だからです。

窓口で現金を支払う場合や、銀行口座から引き落とされる通帳の記帳を見る場合に比べて、年金から「最初から引かれている」状態は、直接的な「支払っている感覚」=痛税感が薄れるように巧みに設計されています。

手取りが減っている事実は同じでも、徴収方法一つで心理的なハードルを下げる。日本の社会保険制度の「巧みさ」と、ある種の「怖さ」を改めて感じます。

2026年に向けてさらに負担増の予感

さらに気がかりなのは、今後の改正議論です。

- 2026年度(令和8年度)に向けた、介護職員の処遇改善を目的とした異例の「臨時改定」

- 介護サービス利用時の自己負担割合「2割」の対象者を拡大する議論

- 高所得者層の保険料負担をさらに引き上げる動き

今後は「知らない間に引かれている」では済まされない金額になっていく可能性があります。

まとめ

このように、税金と保険料は複雑に絡み合っています。

- 「株の損失申告をした方が得なのか、保険料が上がって損をするのか」

- 「自分の保険料は正しく控除されているか」

といった具体的なシミュレーションについては、自己判断せず、ぜひお近くの税理士や専門窓口へ相談してみることをお勧めします。

コメント