法人の税務実務において、決算確定から申告までの時間的制約に悩む企業にとって、消費税申告期限延長の制度を正しく理解し活用することは、効率的な税務管理の鍵となります。本記事では、「消費税申告期限延長届出書」の基本的な仕組みから実務上の注意点まで、詳しく解説していきます。制度の本質的な意義を理解することで、より適切な税務申告の実現を目指しましょう。

消費税申告期限延長届出書

「消費税申告期限延長届出書」は、法人税の申告期限延長の特例を受けている法人が、消費税の申告期限を1ヶ月延長するために提出する書類です。この届出書を所轄の税務署に提出することで、通常の申告期限である事業年度の決算日から2ヶ月以内の期限が1ヶ月延長されます。提出期限は、延長を希望する課税期間の属する事業年度終了の日までです。

法人税の申告期限も延長されてなければならない

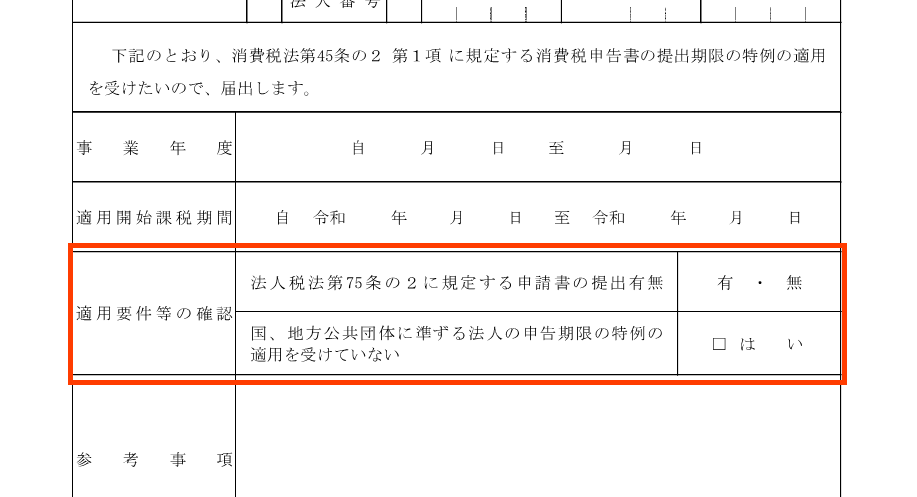

この届出の適用要件は、法人税の申告期限の延長の特例を受けていること(ただし、国、地方公共団体に準ずる法人の申告期限の特例の適用を受けている法人を除く)です。

実際の届出書には法人税の確定申告の延長の適用を受けているかどうかの確認欄があります。

法人税法第75条の2は、法人の確定申告書の提出期限の延長に関する特例を定めています。この特例により、法人は定款の定めや特別な事情がある場合に、法人税の申告書の提出期限を延長することが可能です。

以前、私の同僚がこの届出の「適用要件等の確認」の「法人税法第75条の2に規定する申請書の提出有無」に「無」に○をつけて提出したことがありました。どう考えても「有」に○を付すべきであり、「無」だと適用要件を満たさないことになってしまいますが、「無」で提出した後も、特に税務署側からのお咎めや書類の訂正を要求する連絡はなく、決算月から2月を超えて申告をしています。税務署側でも法人税の申告期限が延長されているのは確認できるでしょうし、看過されたのかもしれません。

申請書と届出書の違いについて

「申請書」とは、税務署に「~したいのだがよろしくて?」と許可を求める書類です。一方、「届出書」は「これから~しまっせ」と税務署に知らせる書類。ですので本来は申請書には税務署から返事があり、届出には問題がなければ返答がありません。

ただ、申請書についても問題がなければ返事が来ない場合も多いです。例えば、「所得税の青色申告承認申請書」を例にとっても、承認の通知書などは届かず、何もこなければ承認されたと判断することになります。

そもそも何故この制度があるのか – 消費税申告期限延長届出書の本質を理解しよう

消費税申告期限延長届出書は、単なる申告期限の遅延制度ではありません。この制度の背景には、法人の決算と法人税の申告に関する重要な事情が存在しています。

制度創設の真の目的

消費税申告期限延長制度の起源は、法人の決算プロセスに深く関連しています。多くの法人では、株主総会の決議により決算が確定するため、事業年度終了後2か月以内に総会が開催されないケースがあります。以前は、法人税と消費税の申告期限に不整合があり、法人税は決算月から3か月まで申告可能であったのに対し、消費税は2か月以内に申告しなければならないという矛盾がありました。

この消費税の申告期限延長の制度は、そうした期限のちぐはくを統一し、法人の実務的な課題に対応するために設けられました。したがって、単に計算期間を遅らせる目的ではなく、法人の実情に合わせた申告制度と理解すべきです。

ただし、管理体制が十分に整っておらず、決算日から2か月以内に必要書類を準備することが難しい法人にとっては、この制度は有効な選択肢となり得ます。定款において定時株主総会を3か月以内に招集する旨を謳っておいた方がいいでしょう。

申告と納税をめぐる注意点

申告期限は延長されるが、納税は2ヶ月以内

この制度における重要な注意点は、申告期限イコール納税期限ではないということです。申告期限が延長されても、納付期限は変更されません。具体的には、届出を提出している場合、申告書は3か月以内に提出可能ですが、納付は2か月以内に行う必要があります。

一見すると矛盾しているように見えますが、税額が確定していないにもかかわらず納税しなければならない状況が生じます。2か月以内に納付しない場合は、法人税、消費税ともに利子税が課されます。延滞税ではなく利子税です。

そのため、決算日から2か月以内に計算だけはほとんど完了させておく必要があります。

2か月以内に間に合わない場合の対策として、見込み納付という方法があります。ただし、見込み納付額を多く設定すると確定申告における還付手続きが多少煩雑になるため、利子税がかからない範囲で少し控えめに見積もるのがおすすめです。

消費税の見込み納付とは、納付すべき税金を概算して事前に納付し、申告期限後に差額を精算する方法です。法人税や消費税の申告期限が延長される場合でも、法定納期限までに見込み納付を行うことが一般的です。見込み納付を行うことで、利子税の負担を避けることができ、後から差額を返還してもらうことも可能です。電子申告を利用することで、e-Taxを通じた納付も可能です。

以上が、消費税申告期限延長届出書の本質的な理解のポイントとなります。法人の状況に応じて、この制度を適切に活用することが重要です。

中間申告や課税期間の短縮をしている場合(決算月以外)は適用外

消費税の確定申告期限を延長する特例を使用した場合でも、以下の申告期限は延長されませんのでご注意ください。

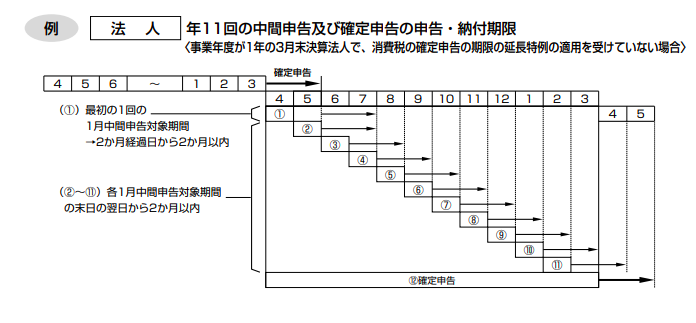

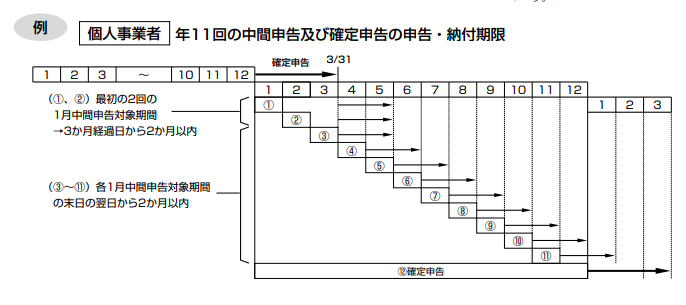

中間申告の提出期限

※ただし、年11回の中間申告が必要な事業者の場合、1回目の中間申告は3ヶ月以内となり、例えば3月決算法人であれば、1回目と2回目の中間申告の申告期限はどちらも6月1日〜7月31日となります。

課税期間を短縮している場合の申告期限

※ただし、事業年度が終了する課税期間の申告は除きます。

例えば、3月決算法人の場合、「4〜6月の課税期間」「7〜9月の課税期間」「10〜12月の課税期間」はそれぞれ2か月以内、「1〜3月の課税期間(3月を含む課税期間)」については、3か月以内の申告期限となります。

つまり、この特例で延長できるのは、通常の事業年度終了時の確定申告期限のみということです。その他の期中の申告については、従来通りの期限を守る必要があります。

まとめ

消費税申告期限延長制度は、法人の実務的な課題に対応するために設けられた重要な制度です。ただし、この制度を活用する際は以下の点に特に注意が必要です。

・法人税の申告期限延長が前提条件となること

・申告期限は延長されても納付期限は延長されないこと(利子税への注意)

・中間申告や課税期間短縮時の申告には原則として適用されないこと

制度を有効活用するためには、自社の決算スケジュールや経理体制を考慮した上で、適切な判断を行うことが重要です。また、見込み納付の活用など、実務的な対応策も視野に入れながら、計画的な税務申告を心がけましょう。法人の状況に応じて、この制度を戦略的に活用することで、より効率的な税務管理が実現できるはずです。

コメント