今回は、令和6年分(2024年分)の年末調整に関する重要な変更点について書いてみます。

主な変更点として、申告書の様式改正、令和7年分からの「簡易な申告書」、そして定額減税の導入があります。これらについて順番に見ていきましょう。

令和6年分の年末調整の概要

最初に今年の年末調整と定額減税の概要について見てみましょう。

定額減税は年初に提出された扶養控除等申告書に基づき、1人あたり3万円(所得税分)が給与から控除される仕組みです。令和6年6月1日以降の給与からすでに控除が始まっていますが、これは仮の減税額となります。

年末調整では、この仮の減税額を確定させる手続きを行います。具体的な計算の流れとしては、まず例年通りの扶養控除や配偶者控除、保険料控除、住宅ローン控除などを適用して年調所得税額を算出します。次に、この金額から定額減税額を控除して減税後の所得税額を計算します。そして最後に、この金額に102.1%を乗じて復興特別所得税を加えた最終的な年税額を確定させます。

この確定した年税額と、すでに源泉徴収されている税額との差額を精算することで、年末調整の手続きが完了します。

「基礎控除・配偶者控除等・所得金額調整控除申告書」

今年は、というか今年も、いくつかの申告書の様式が大きく変わりました。

今年のビッグな変更点はやはりなんと言っても定額減税です。

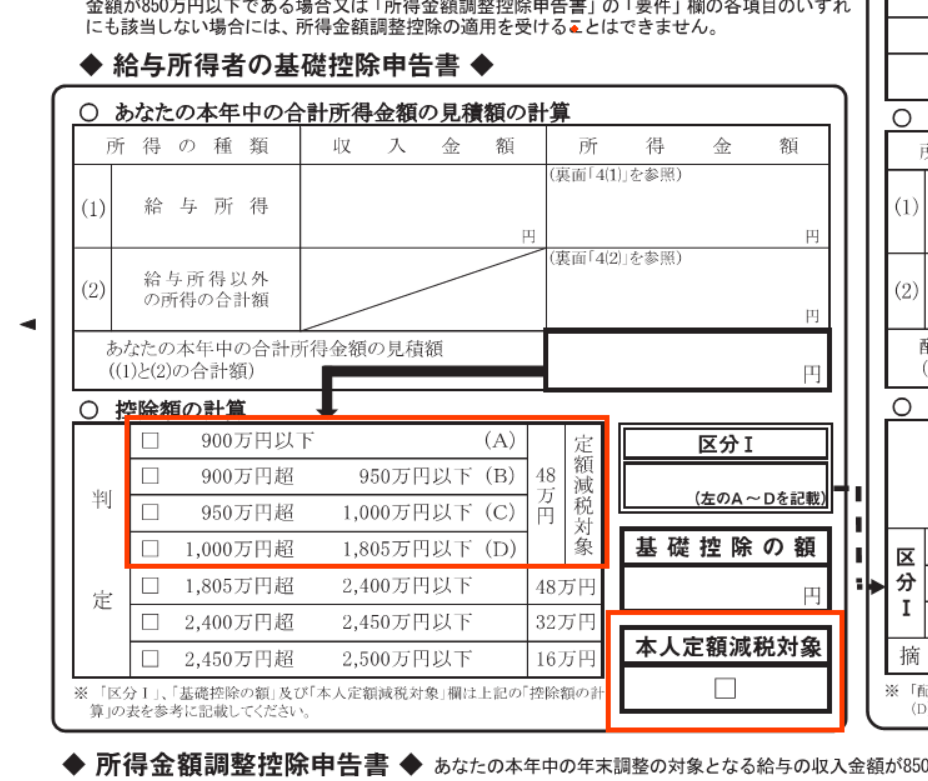

「基礎控除・配偶者控除等・所得金額調整控除申告書」には定額減税に関する欄が追加されました。具体的には、「基礎控除申告書」部分の「判定」欄に「1,000万円超1,805万円以下(D)」が追加され、「本人定額減税対象」欄が新設されました。(A)~(D)に該当する場合、定額減税の対象となります。

- 「判定」欄に「1,000万円超1,805万円以下(D)」✅が追加

- 「本人定額減税対象」欄✅が新設

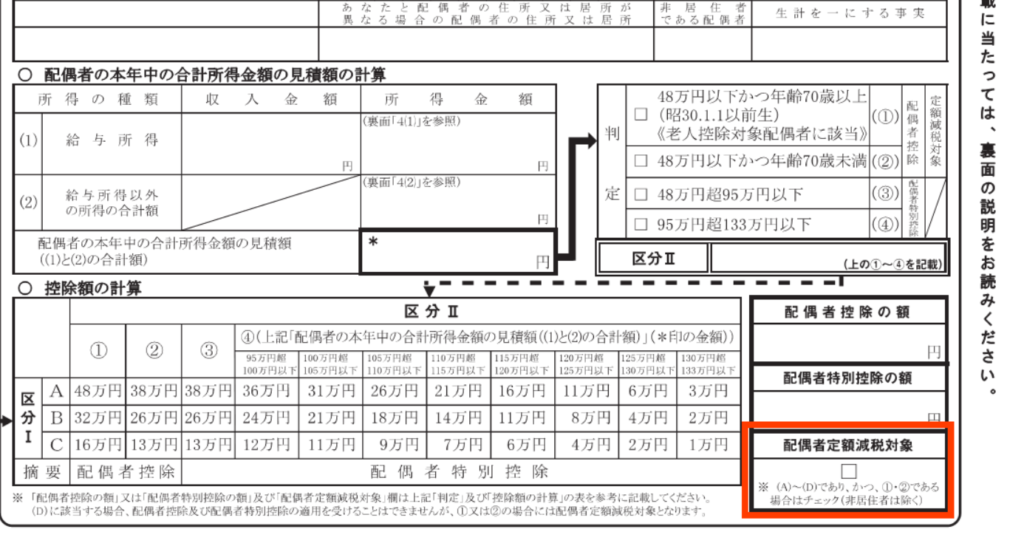

また、「配偶者控除等申告書」部分には「配偶者定額減税対象」欄が追加されました。配偶者の合計所得金額見積額が48万円以下で居住者に該当する場合、定額減税の対象となります。

「配偶者定額減税対象」欄✅が追加

「保険料控除申告書」

保険料控除申告書の様式についてもマイナーチェンジが行われました。

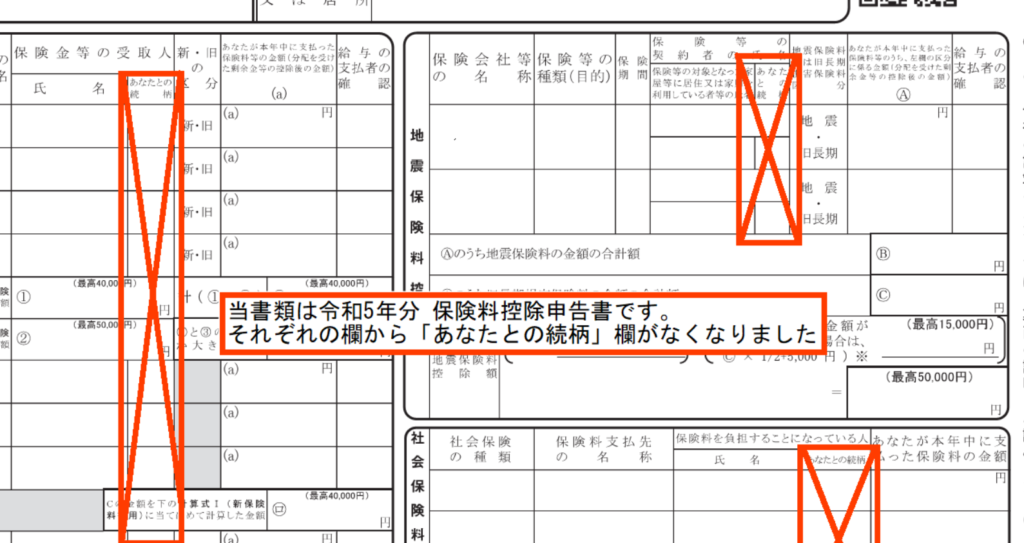

「保険料控除申告書」では、「生命保険料控除」欄の「保険金等の受取人」欄、「地震保険料控除」欄の「保険等の対象となった家屋等に居住又は家財を利用している者等の氏名」欄、「社会保険料控除」欄の「保険料を負担することになっている人」欄から「あなたとの続柄」欄が削除されました。

以下の各欄から「あなたとの続柄」欄が削除

- 「生命保険料控除」欄の「保険金等の受取人」欄

- 「地震保険料控除」欄の「保険等の対象となった家屋等に居住又は家財を利用している者等の氏名」欄

- 「社会保険料控除」欄の「保険料を負担することになっている人」欄

割とどうでもいい変更点かもしれませんが、各欄の書くスペースが狭すぎるとずっと思っていましたのでこれに関しては良い変更です。

「給与所得者の扶養控除等(異動)申告書」

令和7年分からの「簡易な申告書」の導入

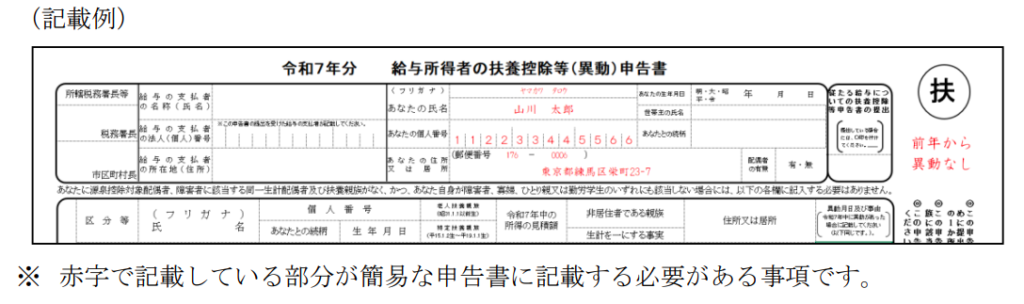

令和7年分(2025年分)からは、前年と変更がない場合、「簡易な申告書」を提出できるようになります。簡易な申告書とは、氏名、個人番号、住所、そして「前年の申告内容からの異動がない」旨のみを記載した申告書のことを指します。

なお、給与等の支払者が、扶養控除等申告書に記載すべき従業員の方等のマイナンバー(個人番号)など、所定の事項を記載した帳簿を備えているときは、そのマイナンバー(個人番号)の記載をしなくてよいこととされています。

源泉徴収手続の簡素化と納税者の利便性向上のため、「簡易な申告書」制度が導入されました。

・「簡易な申告書」とは、扶養控除等申告書の内容が前年と変わらない場合に、詳細な記載の代わりに「変更なし」と記載できる申告書です。

・給与等の支払者(雇用主)は、従業員から簡易な申告書を受け取った場合、前年の申告内容に基づいて源泉徴収事務を行います。

・雇用主は、最新の詳細な申告書の内容を把握できるようにしておく必要があります。

・簡易な申告書は、前年の申告内容から全ての項目に変更がない場合に使用できます。ただし、一部の小さな変更(例:扶養親族の所得見積額の変動)は「変更なし」として扱ってもよいケースがあります。

この制度により、毎年の申告手続きが簡素化され、従業員と雇用主の両方の負担が軽減されることが期待されています。

「異動がある」とみなされる場合は通常の申告書を提出する必要があります。異動があるとみなされるのは、基本情報の変更(本人や家族の氏名、住所等の変更)や、控除額の計算に影響する変更(所得の増減や加齢により控除額が変わる場合)です。

例えば、配偶者の所得が90万円から100万円に増加し、源泉控除対象配偶者から外れる場合や、親族の所得が50万円から40万円に減少し、扶養控除の対象になる場合は「異動がある」とみなされます。一方、配偶者の所得が80万円から90万円に増加しても源泉控除対象配偶者のままである場合や、親族の所得が60万円から50万円に減少しても扶養控除の対象外のままである場合は「異動がない」とみなされます。

| 異動があるとされる例 | 異動がないとされる例 |

|---|---|

| 配偶者の所得が90万円から100万円に増加し、源泉控除対象配偶者から外れる場合(95万円超となるため) | 配偶者の所得が80万円から90万円に増加したが、源泉控除対象配偶者のまま(95万円以下のまま変わりなし) |

| 親族の所得が50万円から40万円に減少し、扶養控除の対象になる場合(48万円以下となるため) | 親族の所得が60万円から50万円に減少したが、扶養控除の対象外のまま(48万円超のまま変わりなし) |

| 子供が15歳から16歳になり、16歳未満の扶養親族から控除対象扶養親族になる場合 | 子供が14歳から15歳になったが、16歳未満の扶養親族のまま |

| 子供の年齢が19 歳に達し、特定扶養親族になる場合 | 子供の年齢が 17歳から18歳になったが、扶養親族のまま |

| 子供の年齢が23 歳に達し、特定扶養親族に該当しない控除対象扶養親族に該当することとなる場合 | 子供の年齢が 20歳から21歳になったが、特定扶養親族のまま |

| 扶養親族の年齢が 70 歳に達し、「老人扶養親族」に該当することとなる場合 | 扶養親族の年齢が68歳から69歳になったが、扶養親族のまま |

| 障害の等級が3級から2級に上がり、障害者から特別障害者になる | 障害の等級が4級から3級に上がったが、障害者のまま |

国税庁から簡易な申告書を提出する場合のチェックリストも出ていますのでこちらもご覧ください。

定額減税についての注意点

定額減税制度は、2024年6月から実施されています。この制度では、所得税と住民税から一定額が控除されることにより、納税者の負担を軽減することを目的としています。物価高騰に対する経済対策としても期待されていました。

2024年限定の制度であり、先日、石破総理大臣がNHKの日曜討論で「所得税の定額減税は税収への影響を考慮し、当面実施しない」と述べました。物価高対策として低所得世帯への給付金は実施するとのことです。

いやあ、最初から給付すれば良かったし、こんなめんどくさい制度やらなけりゃ良かったのに・・・。石破さん自身も思ってそう。定額減税で喜んでいる人を見たことがないです。

実施時期と内容

・実施開始: 2024年6月1日から

・控除額: 所得税からは3万円、住民税からは1万円が控除されます。これにより、合計で1人あたり4万円の減税が適用されます。

対象者

・基本条件: 日本国内に住所があり、2024年分の所得税および住民税を納付する納税者が対象です。

・所得制限: 合計所得金額が1,805万円以下(給与収入のみの場合は2,000万円以下)である必要があります。特別障害者等の控除を受ける場合は2,015万円以下となります。

・扶養親族: 同一生計配偶者や扶養親族も対象となり、それぞれに対して同様の控除が適用されます

給付金制度

定額減税の対象外となる低所得世帯には、給付金が支給されます。

・住民税非課税世帯: 1世帯あたり7万円の給付金が支給され、2023年度に支給された3万円と合わせて合計10万円となります。

・住民税均等割のみ課税世帯: 1世帯あたり10万円の給付金が支給されます。また、18歳以下の子どもがいる場合は、子ども1人につき5万円の加算があります。

実施方法

・給与所得者: 所得税は2024年6月分から源泉徴収で減税され、住民税は2024年7月から11か月間で均等に分割して徴収されます。

・事業所得者: 確定申告時に減税が適用されます。予定納税がある場合は、その納付額からも控除されます。

年末調整では、提出される書類に基づいて、以下の点に注意することが重要です。

年中(令和6年6月から年末まで)は定額減税の対象とならず、年末調整で定額減税の対象となる人

- 令和6年6月2日以後に採用した従業員

- 令和6年6月以降、結婚や出産などがあり、同一生計配偶者や扶養親族が増えた従業員

年中は(令和6年6月から年末まで)は定額減税の対象だったが、年の途中で対象ではなくなった人

- 合計所得が1,805万円(給与収入2,000万円)を超えた従業員

- 同一生計配偶者や扶養親族ではなくなった場合

- 海外留学、赴任等で非居住者となった場合

この場合、減税された分は年末調整で徴収されます。

以下にその他の注意点について簡単にまとめてみました。前年以前の「基・配・所」や「扶養控除等申告書」との記載内容について留意する必要があります。

| 対象者 | 条件 | 注意点 |

|---|---|---|

| 本人 | 合計所得金額が1,805万円以下 | 本人の合計所得が1000万円超(1805万円以下)で、配偶者の合計所得が48万円以下であれば、これまで申告書に記載していなかった場合でも「基・配・所」に記載が必要 |

| 配偶者 | 合計所得金額が48万円以下で居住者に該当 | 「源泉徴収に係る定額減税のための申告書」により同一生計配偶者等として月次減税の対象としていた場合でも年末調整であらためて「基・配・所」に記載が必要 |

| 扶養親族 | 16歳未満の扶養親族も含む | これまで申告書に記載していなかった場合でも「令和6年分扶養控除等申告書」に記載が必要 |

まとめ

令和6年分(2024年分)の年末調整には、重要な変更点がいくつか導入されました。これらの変更は、給与所得者と雇用主の双方に大きく影響を与えます。

主な変更点

・「基礎控除・配偶者控除等・所得金額調整控除申告書」に定額減税関連の欄が追加

・「保険料控除申告書」の各種の表の中から「続柄」欄が削除

・令和7年分からの「簡易な扶養控除等申告書」→前年と変更がない場合、簡略化された申告書の提出が可能

定額減税の導入による注意点

・定額減税の対象者の確認が重要(特に年途中での状況変化)

・「基礎控除・配偶者控除等・所得金額調整控除申告書」への正確な記入

・扶養親族(16歳未満含む)の記載漏れに注意など

非常にややこしいですが、今後の展望としては、「簡易な申告書」導入による事務負担の軽減やデジタル化の進展による更なる効率化の可能性に期待したいですね。

コメント